-

BGH spricht Grundsatzurteil zu Schadenersatz nach Datendiebstahl bei Facebook

BGH spricht Grundsatzurteil zu Schadenersatz nach Datendiebstahl bei Facebook

-

CDU und SPD in Sachsen starten Koalitionsverhandlungen für Minderheitsregierung

-

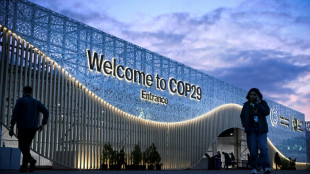

Woche der Entscheidungen beginnt auf UN-Klimakonferenz in Baku

Woche der Entscheidungen beginnt auf UN-Klimakonferenz in Baku

-

Vertreter wichtiger Industrie- und Schwellenländer verhandeln bei G20-Gipfel

-

Biden erlaubt Kiew Einsatz von Waffen mit größerer Reichweite gegen Russland

Biden erlaubt Kiew Einsatz von Waffen mit größerer Reichweite gegen Russland

-

Tausende protestieren in Slowakei gegen Regierung von Ministerpräsident Fico

-

Biden: Niemand kann Energiewende in den USA rückgängig machen

Biden: Niemand kann Energiewende in den USA rückgängig machen

-

Regierungspartei im Senegal erklärt sich zur Siegerin der Parlamentswahl

-

Löw: "Fehler" nach WM 2018 nicht aufgehört zu haben

Löw: "Fehler" nach WM 2018 nicht aufgehört zu haben

-

Sieben Weltkriegsbomben in Osnabrück unschädlich gemacht

-

Sieg in Italien: Frankreich sichert sich Gruppensieg

Sieg in Italien: Frankreich sichert sich Gruppensieg

-

Fast 2000 Menschen bei Antikriegsmarsch von russischer Exil-Opposition in Berlin

-

Nach Parteitag: Söder bleibt bei Nein zu Koalition mit den Grünen

Nach Parteitag: Söder bleibt bei Nein zu Koalition mit den Grünen

-

USA erlauben Ukraine Einsatz von weiter reichenden Waffen gegen Russland

-

US-Repräsentantenhaus-Chef Johnson will Ethik-Bericht zu Gaetz nicht veröffentlichen

US-Repräsentantenhaus-Chef Johnson will Ethik-Bericht zu Gaetz nicht veröffentlichen

-

Krönung in Turin: Sinner gewinnt ATP Finals

-

K-Frage: Erste SPD-Abgeordnete für Pistorius - der sieht "keinen Automatismus"

K-Frage: Erste SPD-Abgeordnete für Pistorius - der sieht "keinen Automatismus"

-

K-Frage: Pistorius steht weiter hinter Scholz - sieht aber "keinen Automatismus"

-

Ukraine schränkt nach russischen Angriffen landesweit Stromversorgung ein

Ukraine schränkt nach russischen Angriffen landesweit Stromversorgung ein

-

Russische Exil-Opposition fordert Verurteilung von Putin als "Kriegsverbrecher"

-

Parlamentswahl im Senegal: Neuer Präsident hofft auf Mehrheit für seine Regierung

Parlamentswahl im Senegal: Neuer Präsident hofft auf Mehrheit für seine Regierung

-

Historischer Titel: Krawietz/Pütz triumphieren in Turin

-

Tödliche Attacke in Schleswig-Holstein: Verdächtiger stellt sich auf Polizeiwache

Tödliche Attacke in Schleswig-Holstein: Verdächtiger stellt sich auf Polizeiwache

-

Massiver russischer Angriff auf die Ukraine - Kritik an Scholz' Telefonat mit Putin

-

Smog-Belastung in pakistanischer Stadt Lahore sinkt erstmals nach Wochen

Smog-Belastung in pakistanischer Stadt Lahore sinkt erstmals nach Wochen

-

FDP bekräftigt Forderung nach vorgezogener Bürgerschaftswahl in Hamburg

-

Nordderby: Kiel geht gegen Flensburg unter

Nordderby: Kiel geht gegen Flensburg unter

-

SPD-Chef Klingbeil beharrt auf Scholz als Kanzlerkandidat

-

Skeleton: Grotheer glänzt mit Doppelsieg - Neise überzeugt

Skeleton: Grotheer glänzt mit Doppelsieg - Neise überzeugt

-

Regierung meldet steigende Visazahlen nach neuem Fachkräfteeinwanderungsgesetz

-

Klimaschutz: US-Präsident Biden besucht Amazonas-Region

Klimaschutz: US-Präsident Biden besucht Amazonas-Region

-

Druck auf Scholz in K-Frage wächst: Erster Bundestagsabgeordneter für Pistorius

-

Jorge Martin erstmals MotoGP-Champion

Jorge Martin erstmals MotoGP-Champion

-

Papst für Prüfung der "Völkermord"-Vorwürfe gegen Israel

-

Anti-Kriegs-Demonstration der russischen Exil-Opposition in Berlin begonnen

Anti-Kriegs-Demonstration der russischen Exil-Opposition in Berlin begonnen

-

Grüne starten mit Kanzlerkandidat Habeck und neuer Parteispitze in den Wahlkampf

-

Russland greift Ukraine massiv wie selten an - Scholz verteidigt Putin-Telefonat

Russland greift Ukraine massiv wie selten an - Scholz verteidigt Putin-Telefonat

-

Grüne küren Habeck zum Kanzlerkandidaten

-

Slalom: Straßer Siebter in Levi

Slalom: Straßer Siebter in Levi

-

Habeck zu Kanzlerkandidatur: Ich will Verantwortung suchen

-

Spitzen des Staates gedenken an Volkstrauertag den Toten von Krieg und Diktatur

Spitzen des Staates gedenken an Volkstrauertag den Toten von Krieg und Diktatur

-

K-Frage: Scholz will mit SPD in Wahlkampf ziehen und gewinnen

-

Scholz verteidigt sein Telefonat mit Putin

Scholz verteidigt sein Telefonat mit Putin

-

Neue israelische Luftangriffe im Libanon und im Gazastreifen

-

Sechs Tote bei schwerem Verkehrsunfall in Nordrhein-Westfalen

Sechs Tote bei schwerem Verkehrsunfall in Nordrhein-Westfalen

-

SPD und Grüne empört nach Berichten zu FDP-Planungen für "Ampel"-Aus

-

迪拜棕榈岛索菲特美憬阁酒店: 五星級健康綠洲

迪拜棕榈岛索菲特美憬阁酒店: 五星級健康綠洲

-

Baerbock zu Habeck: Ich will Dich als Kanzler

-

The Retreat Palm Dubai MGallery by Sofitel: Пятизвездочный велнес-оазис

The Retreat Palm Dubai MGallery by Sofitel: Пятизвездочный велнес-оазис

-

Atommacht Indien testet erstmals Hyperschallrakete

31,6 Millionen Euro: Schalke-Anleihe erfolgreich platziert

Fußball-Zweitligist Schalke 04 hat die Unternehmensanleihe 2022/2027 im Volumen von 31,6 Millionen Euro laut eigenen Angaben erfolgreich platziert. Das gaben die Königsblauen am Donnerstag bekannt. Das gesetzte Ziel, zwischen zehn und fünfzehn Millionen Euro zu erzielen, sei deutlich übertroffen worden, teilte S04 mit.

Die Anleihe 2022/2027 soll im Wesentlichen zur vorzeitigen Refinanzierung der im Sommer 2023 fälligen Anleihe 2016/2023 genutzt werden. Dies trage dazu bei, die finanzielle Handlungsfähigkeit weiter zu vergrößern. Der Grundstein für sportlichen Erfolg solle damit manifestiert werden.

"Die überaus erfolgreiche Emission der Anleihe zeigt, wie sehr unsere Fans, Mitglieder und Anleger den eingeschlagenen Weg mitgestalten wollen. Wir freuen uns sehr über diese großartige Unterstützung", sagte Christina Rühl-Hamers (45), Mitglied des Vorstands und zuständig für den Bereich Finanzen.

Der Klub habe in den vergangenen Monaten wichtige Entscheidungen getroffen, "um den Verein wieder auf den richtigen Kurs zu bringen. Zuletzt haben wir mit dem Wechsel des Hauptsponsors einen außergewöhnlichen und einzig richtigen Entschluss gefasst", äußerte Rühl-Hamers im Namen des Gesamtvorstands: "Und wir hoffen, dass jetzt sogar der nächste und größte Schritt gelingt: der Aufstieg in die Bundesliga."

Die Anleihe 2022/2027 ist mit einem festen jährlichen Zinssatz von 5,50 Prozent sowie einer Laufzeit bis 5. Juli 2027 und einem Bundesliga-Bonus, einer einmaligen Bonuszahlung von zwei Prozent bei Aufstieg der Königsblauen bis einschließlich der Saison 2025/2026, ausgestattet.

Die Emission umfasste ein freiwilliges Umtauschangebot für Inhaber der Anleihe 2016/2023. Die Umtauschquote inklusive Mehrerwerbsoption betrug rund 57,3 Prozent bzw. 19,5 Millionen Euro.

O.Gutierrez--AT